Хеджирование в криптотрейдинге

Что такое хеджирование и для чего оно используется. Стратегии хеджирования в криптотрейдинге.

Что такое хеджирование простыми словами? Термин происходит от английского hedge — «ограда, уклонение». Это принцип управления рисками, способ страхования актива от нежелательных рыночных трендов, заключающийся в том, что для компенсации убытка занимается позиция по противоположному движению. Хеджирование является одной из разновидностей страхования инвестиций. Экономическая суть хеджирования - оптимизация рисков в ущерб доходности.

Несмотря на то, что рынок криптовалют является относительно молодым и не предоставляет своим участникам большое число инструментов, существует некоторое количество финансовых продуктов, которые можно использовать для обеспечения безопасности торговли. Стратегии хеджирования классически базируются на разнонаправленном изменении текущей рыночной стоимости базового актива (цены спот) и будущей «фьючерсной» цены.

Рынок фьючерсов

Фьючерсные контракты на биткойн стали первым традиционным производным финансовым продуктом (деривативом) и официально появились на бирже Cboe в 2017 году. Их появление считается началом новой эры криптотрейдинга. С их появлением институциональные инвесторы со всего мира получили возможность открытия коротких позиций на биткойн. Ряд аналитиков считает, что именно официальные фьючерсы явились основной причиной резкого падения цен на биткойн в 2018 году.

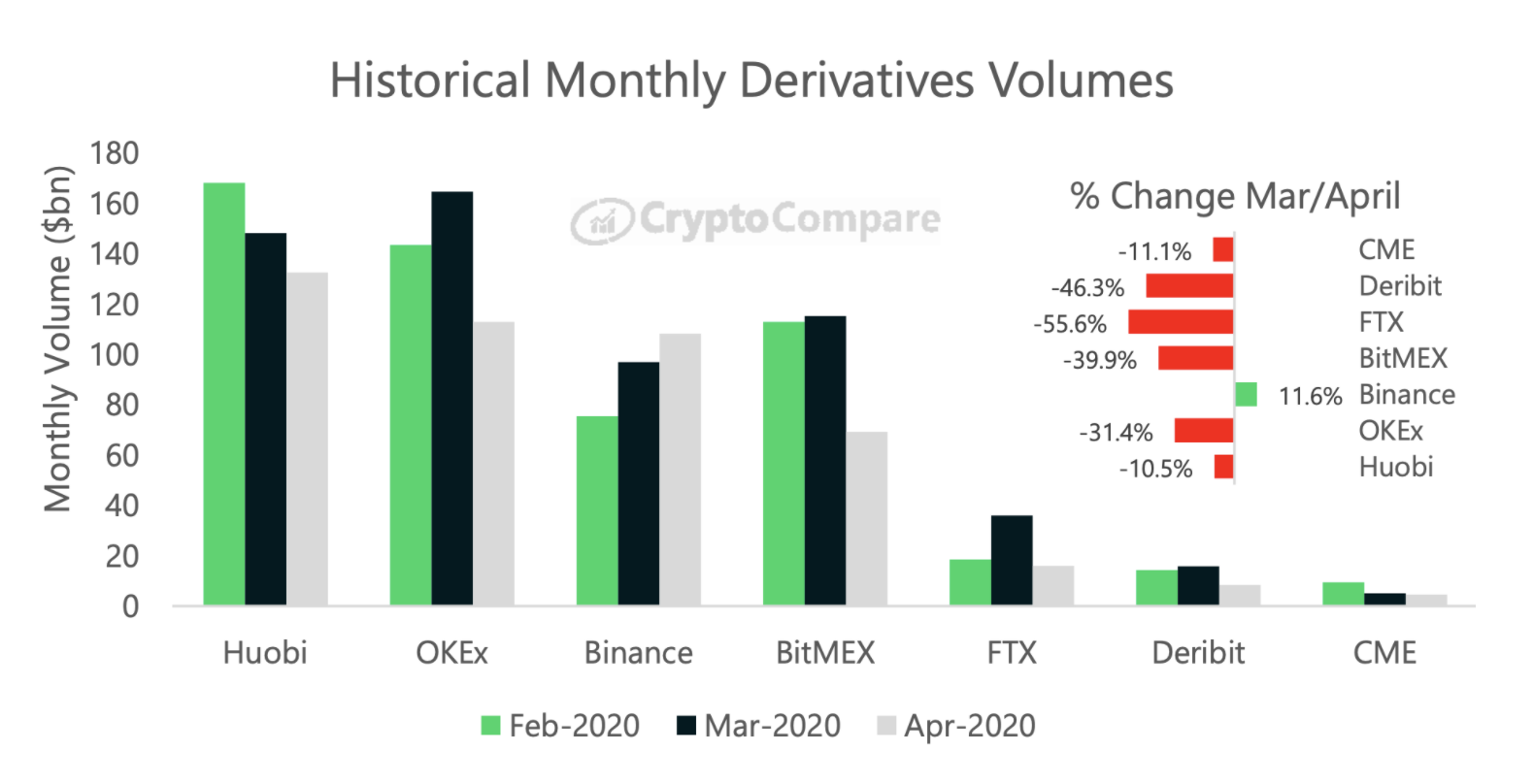

В реальности, торговля фьючерсами неофициально существовала задолго до подключения финансовых продуктов Cboe и CME на различных криптобиржах, таких как Bitmex. Bitmex и сегодня остается одним из ведущих игроков рынка с огромными ежедневными объемами торговли и возможностью торговли с плечом до 100x. Производные продукты предлагает все большее число криптобирж. Иллюстрация ниже демонстрирует сравнительный объем рынка деривативов в феврале-апреле 2020 года.

Основным преимуществом торговли фьючерсами на любые активы, в том числе и на биткойн, является тот факт, что трейдеру не нужно обладать этим активом. На бирже CME фьючерсы на биткойн рассчитываются фиатными средствами, то есть инвестор в итоге при расчете по фьючерсному контракту получает деньги вместо криптовалюты. Эта особенность позволяет обычным трейдерам и инвесторам торговать биткойном на обычной бирже без использования криптовалютных кошельков со сложными средствами безопасности. На сегодня биржа CME является единственной классической традиционной биржей, торгующей фьючерсами на биткойн, в то время как биржа Cboe закрыла в 2019 году торговую площадку по подобным фьючерсам из-за недостаточной ликвидности и отсутствия финансового интереса.

Важным преимуществом фьючерса на биткойн является возможность его использования для хеджирования длинных (long) позиций в случае падения рынка.

Рассмотрим пример хеджирования в отношении биткойна:

Предположим, что на кошельке Binance у вас имеется 1 BTC, приобретенный по цене $6000. За какой-то период цена биткойна выросла и оставляет $13.000, но в самое ближайшее время долларов возможно ее падение до $9.000. Для хеджирования открывается короткая позиция по фьючерсному контракту на 1 BTC. Как и любая короткая позиция, она призвана принести прибыль за счет падения цены.

В приведенной выше таблице вы можете увидеть 2 сценария:

В первом варианте использовалось хеджирование - короткая продажа от 13000 долларов, когда цена начала падать. Падение рынка с 13000 до 9000 долларов США с фьючерсным контрактом на 1 BTC привело к получению прибыли в 4000 долларов, что компенсировало падение и, следовательно, начальная прибыль, полученная от 6000 долларов первоначальной инвестиции сохранилась.

Второй сценарий - это простая стратегия HODLING от $ 6000 до текущей рыночной цены без какого-либо хеджирования. Ее результат закономерен - в результате падения рынка прибыль сократилась.

Это очень упрощенный пример объяснения логики хеджирования. Такие аспекты, как кредитное плечо, ежедневные сборы, риски хранения и технические проблемы в данном материале не рассматриваются, но обязательно должны быть приняты во внимание.

Рынок опционов

Рынок опционов на биткойн появился совсем недавно в сравнении с фьючерсным рынком. Основным поставщиком опционных контрактов на сегодня является Deribit. Кроме онлайн-платформы Deribit торговлю опционами предлагают LedgerX, Bakkt, OKEx и CME.

Отличительной особенностью опционов от фьючерсов является предоставление трейдерам и инвесторам права, но не обязательства, покупать или продавать согласованное количество биткойнов в определенную дату. По причине чрезвычайно высокой волатильности BTC цены на опционы высоки и поэтому подобные инструменты в основном используются опытными игроков. Основным преимуществом торговли опционами является их экономическая эффективность за счет плеча.

Рассмотрим реальный пример опционов Deribit,, чтобы определить разницу:

Вместо приобретения биткойна на сумму $10.000 прямо сейчас (на спотовом рынке по текущей цене), вы можете купить опционный контракт всего за $838, который даст вам возможность купить BTC по цене $ 10000 (цена исполнения или strike) на дату расчета. В примере выше - это 26 июня 2020 года. Если на момент истечения срока действия (дата расчета) цена BTC достигает 15000 долларов, то вы получите прибыль в размере 4162 долларов - ценовая разница минус стоимость опциона (15000-10000-838 долларов). В случае же падения цены потеря составит $838.

Рассчитаем ROI (коэффициент возврата инвестиций) в случае успешного сценария - $4162 к сумме $838+$10.000 дают 38,4% рентабельности инвестиции. Сравним теперь ROI опциона с обычным ROI для спотовой торговли - при изменении цены биткойна с $10.000 до $15.000 рентабельность составит 50%. Однако при падении цены убыток в случае опциона максимально будет составлять $838, в то время как на спотовом рынке он будет ничем не ограничен.

Профессиональные трейдеры и управляющие портфелем используют опционы как для спекуляций, так и для хеджирования. Выше рассматривался простейший пример опциона на растущем рынке. Существуют опционы «Put», которые можно рассматривать как инструмент хеджирования на падающем рынке.

В случае опционов Put, для получения прибыли цена биткойна должна упасть ниже цены исполнения к истечению срока действия. Предположим, вы приобрели опцион Put, потратив на него $900 со страйк-ценой $10.000. К дате расчета цена упала до $5.000. В этом случае прибыль составит 4.100 долларов (10.000-5.000-900), поскольку Вы воспользовались своим правом продать BTC за $10.000 долларов США, тогда как текущая рыночная цена на 50% ниже ($5000).

В таком случае, если одновременно используется спотовая стратегия HODLING на 1 BTC, прибыль, полученная за счет опциона Put, практически компенсировала падение цены Bitcoin с 10000 до 5000 долларов.

Автоматическая торговля

Одна самых простых и доступных стратегий хеджирования - это автоматическая торговля. Высокочастотные алгоритмы торговых ботов позволяют получать прибыль независимо от направления рынка. Бот постоянно генерирует прибыль в валюте котировки, используя базовую валюту.

Основным преимуществом автоматических ботов Bitsgap является то, что бот требует минимального человеческого участия и постоянно работает с рынком в режиме 24/7, отслеживая движения цены. Сгенерированная и накапливаемая ботом прибыль компенсирует изменение инвестиции в отрицательную сторону при снижении цены базовой валюты. В приведенном ниже примере подобной ситуации показана торговая пара DATA/BTC.

Монета DATA была приобретена по цене 0,00000750 BTC (белый прямоугольник на графике) и далее была оставлена до момента, отмеченного синим прямоугольником.

В случае классической стратегии HODLING итоговый ROI к этому времени составит -4,09%, как указано в синем поле. Однако при включенном и функционирующем полностью автоматически весь этот период боте, полученная им прибыль компенсирует падение цены DATA. Этот результат показан в поле, отмеченном голубой стрелкой.

ROI при использовании бота составил -2%. Произошло хеджирование потерь. После того, как цена DATA начнет возвращение к предыдущим значениям, положительная рентабельность инвестиций будет достигнута быстрее - за счет повышения цены базовой валюты и дополнительной прибыли бота.

Заключение

В приведенных выше примерах предполагалось оптимальное развитие событий для хеджирования. Рассматривался вариант начала хеджирования в точке разворота тренда. В реальности цена может пойти в противоположном направлении, и трейдеру придется нести убытки.

Хеджирование с помощью фьючерсов и опционов обходится существенно дороже по сравнению с хеджированием ботов. Кроме того, трейдерам постоянно приходится искать оптимальные цены входа и выхода для подобного хеджирования.

Главный плюсом автоматической торговли является то, что бот работает за вас круглосуточно. При этом он накапливает прибыль независимо от ценового направления. Когда цена падает - бот становится хеджером. Когда цена повышается - бот зарабатывает деньги.