Децентрализованные биржи: принципы работы и отличительные черты

Принципы работы DEX и их отличия от классических бирж

Децентрализованные биржи (Decentralized Exchanges или сокращенно DEX) - продукт блокчейн-технологий сектора децентрализованных финансов (DeFi). В этой статье мы рассмотрим чем децентрализованные биржи отличаются от своих классических собратьев (централизованных бирж или CEX) и каким образом они работают.

С чего всё началось?

В 2016 году основатель Ethereum Виталик Бутерин описал алгоритм X * Y = K, с помощью которого стало возможно обменивать криптовалюты внутри блокчейна. Алгоритм, получивший название XYK, лёг в основу работы пулов ликвидности.

Первая децентрализованная криптобиржа, впрочем, работала по другому принципу. Созданная в 2017 году Ehther Delta первой воплотила концепцию “прямого” однорангового обмена. Для заключения сделки кошельки продавца и покупателя должны были быть подключены к сервису, поэтому ликвидности в её привычном понимании на бирже не было.

В том же 2017 году концепция децентрализованной криптобиржи с автоматическим маркет-мейкером была описана командой Gnosis, а первым проектом, в котором она была реализована стала биржа под названием Bancor. Однако настоящий бум DeFi породил Uniswap.

Получив в 2018 году грант от Ethereum Foundation, создатели Uniswap всего за несколько месяцев выстроили работающую криптобиржу нового типа, которая выгодно отличалась от Bancor двумя аспектами:

- Более эффективное расходование газа и, как следствие, большая выгода для пользователей;

- Во всех торговых парах одной из валют являлся ETH (родная валюта блокчейна Ethereum), что привлекло внимание держателей этой криптовалюты.

Взрывная популярность Uniswap привлекла рекордные объемы ликвидности от пользователей, а суточные объемы торгов в 1 миллиард долларов стали нормой для DeFi. На этом фоне появилось немало похожих проектов: SushiSwap на блокчейне Ethereum и PancakeSwap на Binance Smart Chain, Curve, специализирующийся на торговле стейблкоинами, Balancer, чьи пулы ликвидности включают более двух активов одновременно, а также многие другие.

Отличия DEX и CEX

1. Одноранговый обмен. Первым и главным отличием децентрализованных криптобирж является то, что процесс обмена одного актива на другой происходит сразу на уровне кошелька. Нет необходимости переводить средства из своего личного кошелька на специальный биржевой счет, как это происходит на классической бирже, а потом выводить средства обратно, оплачивая дополнительные комиссии. Для пользователя всё это выглядит как обращение в обменный пункт, куда он приходит с рублями, а уходит с долларами.

2. Отсутствие физического “мозгового центра”. Все сделки на децентрализованных биржах совершаются на блокчейне с использованием смарт-контрактов. В отличие от своих централизованных аналогов, которым для работы нужны сервера и собственное ПО, децентрализованные биржи почти не существуют вне вычислительных мощностей самого блокчейна.

3. Пулы ликвидности. Для обеспечения сделок по обмену одного актива на другой биржам нужна ликвидность. Другими словами - запас каждого актива, участвующего в обмене. На централизованных биржах ликвидность обеспечивают маркет-мейкеры - крупные игроки, держащие на площадках большие запасы активов. В случае децентрализованных бирж используются так называемые пулы ликвидности. Любой желающий может подключить к ним свой кошелёк и получать вознаграждение от комиссий, пропорционально своему вкладу в пул.

4. Отсутствие книги ордеров. Эта особенность присуща далеко не всем децентрализованным биржам. Сегодня на рынке достаточно проектов, использующих привычный “биржевой стакан” (который обычно функционирует вне блокчейна). Однако наибольшую популярность получили так называемые АММ - автоматические маркет-мейкеры, рассчитывающие текущую “справедливую цену” в зависимости от спроса и предложения.

Принцип работы DEX с AMM

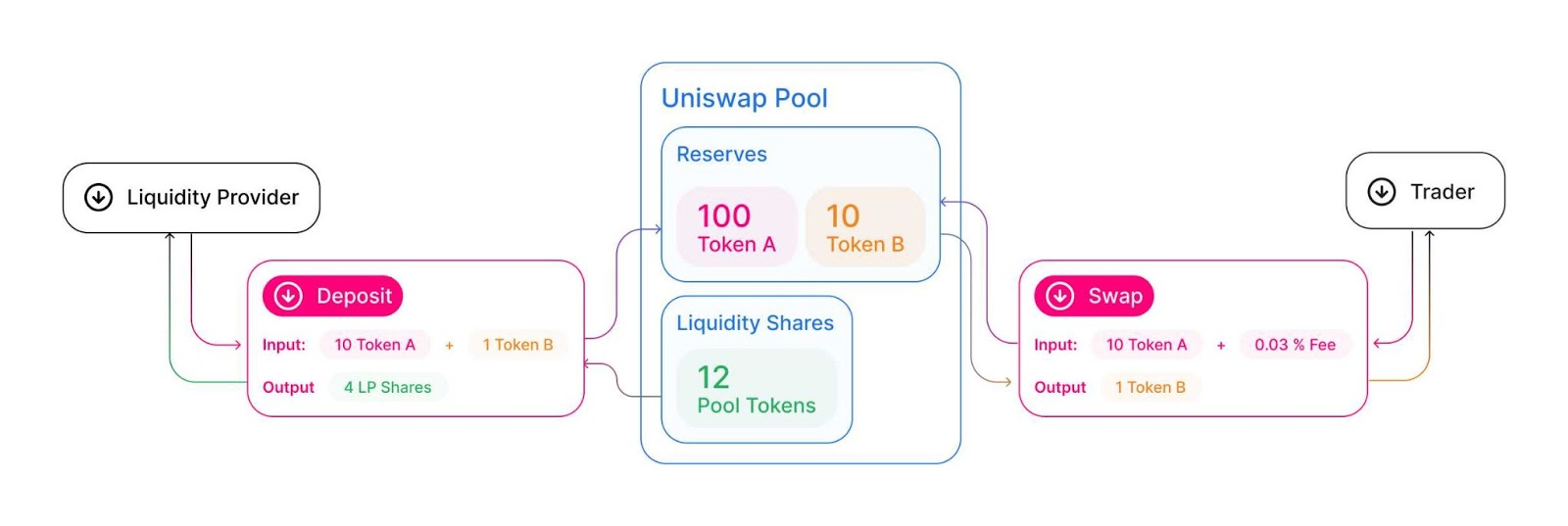

Для полноценной работы децентрализованной бирже нужны и трейдеры, и поставщики ликвидности. На иллюстрации ниже показано как децентрализованная биржа взаимодействует и с тем, и с другими на примере Uniswap.

Взаимодействие Uniswap с провайдерами ликвидности и трейдерами

Взаимодействие поставщика ликвидности с DEX

Поставщик ликвидности подключает свой кошелёк к бирже и выбирает пул (торговую пару), в который он предоставит свои средства, например ETH и USDT. В пул ETH-USDT необходимо предоставить оба токена в равной сумме (например 5 ETH и эквивалентную им сумму в USDT).

Биржа запускает смарт-контракт и предоставляет пользователю в обмен токены ликвидности, пропорционально взносу в пул, на которые будет начисляться вознаграждение от комиссий за торговые операции на бирже.

Получить свои средства обратно можно вернув токены ликвидности на биржу. Вместе с собственными средствами на кошелёк поставщика ликвидности перечисляется и вознаграждение от биржевых комиссий, и собственные токены биржи в качестве бонуса.

Взаимодействие трейдера с DEX

Трейдер подключает кошелёк к бирже, выбирает актив для обмена и объем средств, которые он хотел бы обменять.

Алгоритм биржи проверяет возможные комбинации для обмена. Например на Uniswap обмен напрямую возможен только для ETH, а в случае обмена токена XXX на токен YYY будут последовательно производится сначала обмен XXX на ETH и далее ETH на YYY. Затем алгоритм AMM определяет справедливую рыночную цену для подобного обмена, исходя из объемов пулов ликвидности в цепочке.

После согласия пользователя на своп (так называется процесс обмена на децентрализованных биржах) создаются соответствующие смарт-контракты и на балансе кошелька пользователя списывается один актив и появляется другой.

Оплата комиссий блокчейна за исполнение смарт-контракта также списывается с кошелька пользователя. Также комиссии взимает и сама биржа, они распределяются в виде вознаграждения между поставщиками ликвидности тех пулов, которые были задействованы в сделке.

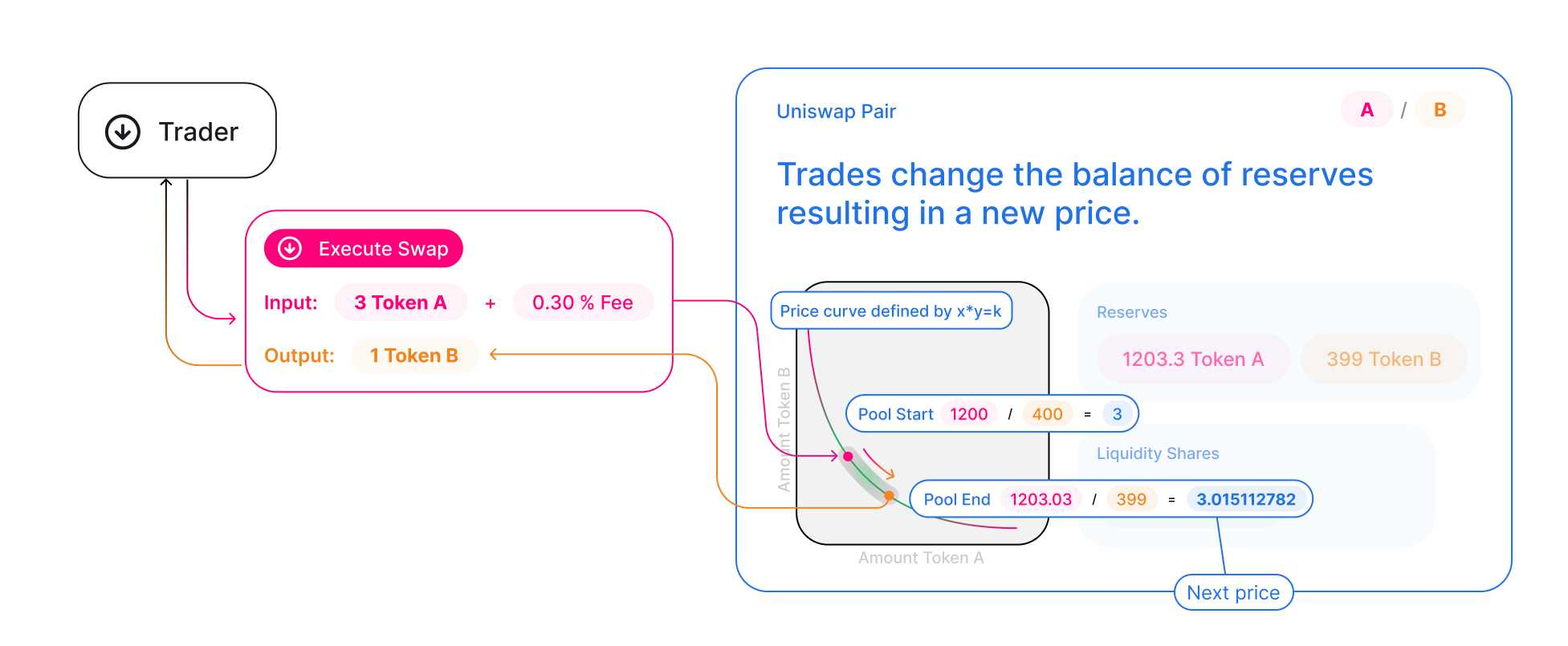

Работа автоматического маркет-мейкера (АММ)

Для оценки активов протоколы AMM используют алгоритм, работающий по простой формуле X * Y = K. В этой формуле X и Y - равные суммы активов в пуле, а К - общая сумма ликвидности пула.

Например, чтобы купить на децентрализованной бирже ETH (токен X) на какое то число USDT (токен Y), трейдеру нужно добавить эти токены USDT в пул. Формула требует, чтобы объем ликвидности (k) оставался постоянным. Таким образом, при покупке актива за USDT, их доля в пуле увеличивается, а доля ETH, напротив, уменьшается.

АММ делит общую ликвидность пула на новое число USDT после сделки в пуле, а затем делит ее на новое количество ETH в пуле по методу (K / Y) / X = цена. Именно так будет определена цена, которую трейдер должен заплатить за желаемое число ETH.

Принцип работы автоматического маркет мейкера

Таким образом, чем больше трейдер хочет забрать из пула ETH, тем выше будет цена в USDT. В централизованных биржах аналогичную реакцию в книге ордеров вызовет размещение особенно крупного ордера на покупку или продажу - цена сразу же пойдет вверх.

Преимущества и недостатки DEX

Преимущества

- Высокая отказоустойчивость. Во время обвала рынка криптовалют в мае 2021 года, децентрализованные биржи продолжали работать в штатном режиме, в то время как крупные централизованные биржи, такие как Coinbase и Binance не выдержали нагрузки на сервера.

- Отсутствие KYC. Для взаимодействия с децентрализованной биржей не нужно проходить регистрацию и подтверждать свою личность - достаточно подключить свой криптовалютный кошелек.

- Глубокая ликвидность. Если существование централизованных бирж зависит от присутствия крупных маркет-мейкеров, то их децентрализованные аналоги работают за счет краудсорсинга, принять участие в котором может любой.

Недостатки

- Высокое проскальзывание. Этот недостаток - следствие описанного выше алгоритма AMM. Крупная сделка всегда будет стоить дороже, чем на централизованной бирже.

- Непостоянная потеря. Поставщики ликвидности рискуют получить обратно меньше вложенных средств в случае резкого падения цены на один из активов в паре. При депонировании пар со стейблкойнами, сохраняющих более равные значения, например на бирже Curve, этот риск ниже, поскольку в оба актива в пуле привязаны к фиатным деньгами.

- Теоретическая уязвимость смарт-контрактов. Несмотря на все плюсы технологии блокчейна, нельзя полностью исключать возможность взлома смарт-контрактов. Ошибка в коде или хорошо спланированная хакерская атака могут привести к частичной или полной потере заблокированных средств.